A propos de la compétitivité fiscale

Mounir Zalila

A pareille époque, en cette période de fin de chaque année, il nous est proposé des comparaisons internationales, des situations pays, des analyses et des bilans socio- économiques émanant de différentes sources, nationales comme internationales.

Intéressons-nous à la lecture de l’Indice de Compétitivité Fiscale Internationale (ITCI: International Tax Competitiveness Index ) des politiques fiscales menées au sein des pays de l’Organisation de Coopération et de Développement Economiques (OCDE), à travers les appréciations, livrées en octobre dernier, par Tax Foundation (Fondation Fiscale) avec un focus dédié aux Pays-Bas.

L’indice de Compétitivité Fiscale Internationale cherche à appréhender la mesure avec laquelle le système fiscal des 36 pays OCDE, adhère à deux aspects importants de la politique fiscale : la compétitivité et la neutralité.

Aussi pour mesurer si le système fiscal d’un pays est neutre et compétitif, l’ITCI examine plus de 40 variables de politique fiscale. Ces variables mesurent non seulement le niveau des taux d’imposition, mais aussi la manière dont les impôts sont structurés. Ainsi l’Indice examine les impôts sur les sociétés d’un pays, les impôts sur le revenu des particuliers, les taxes à la consommation, taxe de propriétés, et le traitement des bénéfices réalisés à l’étranger.

Aussi pour mesurer si le système fiscal d’un pays est neutre et compétitif, l’ITCI examine plus de 40 variables de politique fiscale. Ces variables mesurent non seulement le niveau des taux d’imposition, mais aussi la manière dont les impôts sont structurés. Ainsi l’Indice examine les impôts sur les sociétés d’un pays, les impôts sur le revenu des particuliers, les taxes à la consommation, taxe de propriétés, et le traitement des bénéfices réalisés à l’étranger.

Il est un fait établi que la structure du code fiscal d’un pays est un déterminant important de sa performance économique. Un code fiscal bien structuré est plus facile à respecter par les contribuables et peut favoriser le développement économique tout en générant des revenus nécessaires et suffisants pour répondre aux priorités d’un gouvernement. En revanche, des systèmes fiscaux peu ou mal structurés peuvent s’avérer coûteux, fausser la prise de décision économique et nuire aux économies nationales

De nombreux pays l’ont reconnu et ont réformé leurs codes fiscaux. Au cours des dernières décennies, les taux marginaux d’imposition sur le revenu des entreprises et des particuliers ont considérablement baissé dans l’ensemble des pays de l’OCDE.. Désormais, la plupart des pays tirent une part importante des recettes de taxes générales telles que les charges sociales et les taxes sur la valeur ajoutée (TVA).

Cependant avec la pandémie de la COVID-19, plusieurs pays ont adopté des modifications temporaires de leurs systèmes fiscaux. Face aux déficits de recettes dus à la récession, les pays seront amenés à réfléchir sur la meilleure manière de structurer/restructurer leurs systèmes fiscaux afin de favoriser, à la fois, une reprise économique et accroître leurs recettes.

L’ ITCI donne ainsi un aperçu complet de la manière dont les codes fiscaux des pays développés se comparent, explique pourquoi certains codes fiscaux se distinguent comme de bons ou mauvais modèles de réforme et fournit des informations importantes sur la manière de penser la politique fiscale.

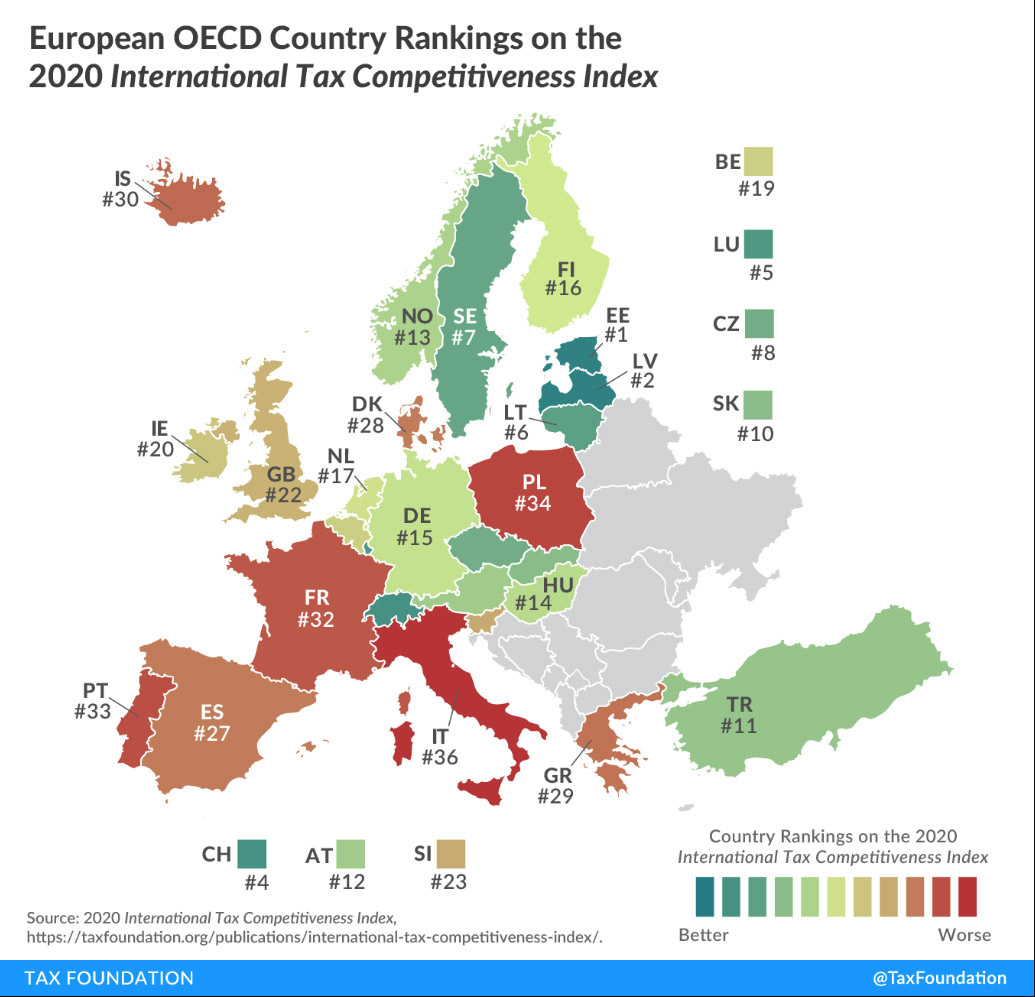

Ces différents éléments ont permis d’établir le classement des 36 pays de l’OCDE qui donne l’Estonie à la première position pour la septième année consécutive

Ces différents éléments ont permis d’établir le classement des 36 pays de l’OCDE qui donne l’Estonie à la première position pour la septième année consécutive

Les Pays-Bas se classent, quant à eux, au 17ème rang de l’indice de compétitivité fiscale internationale 2020, en recul de 9 places par rapport à 2018 et d’une place par rapport à 2019. Concernant le score réalisé, avec pour base 100 celui de l’Estonie classée 1ere, il est respectivement de 69,8 (2018), 67,2 (2019) et 65,5 en 2020. Ce score était de 71 en 2014!

Quels sont donc les points forts et ceux jugés faibles pour ce qui est des Pays-Bas en matière de fiscalité.

Quelques points forts du système fiscal néerlandais :

– Les Pays-Bas ont des dispositions supérieures à la moyenne en matière d’amortissement des investissements des sociétés en machines.

– Les Pays-Bas ont un régime fiscal territorial qui exonère à la fois les dividendes et les plus-values étrangers.

– Les sociétés peuvent déduire les impôts fonciers lors du calcul de leur revenu imposable.

Quelques faiblesses du système fiscal néerlandais :

– Les Pays-Bas ont un système d’imposition progressif avec un taux maximum combiné sur le revenu des personnes physiques de 54,4%.

– La TVA de 21 % s’applique à environ la moitié de l’assiette potentielle de l’impôt sur la consommation.

– Les sociétés sont fortement limitées dans la période durant laquelle elles peuvent utiliser leurs pertes d’exploitation nettes pour compenser les bénéfices futurs ou réduire les revenus imposables passés.

Il n’en demeure pas moins que les Pays-Bas gardent, au plan mondial, la réputation d’être un pays «pro-business» où les grandes réglementations internationales contraignantes mettent toujours plus de temps qu’ailleurs à être mises en œuvre. Leur avantage comparatif historique au niveau mondial, reste, particulièrement pour les grands groupes, le ‘Treaty shopping’, à savoir l’optimisation des conventions internationales afin, in fine, de faire peser le moins de taxes possibles sur ces derniers.

Ajoutons que le pays de la tulipe dispose d’un vaste réseau d’accords pour éviter la double imposition , avec une centaine de pays, offrant ainsi des avantages fiscaux aux investisseurs internationaux qui créent des sociétés dans ce pays. Parmi ces accords figure le traité avec la Tunisie signé le 16 mai 1995 et entré en vigueur le 30 novembre 1995.

Les Pays-Bas sont le 8ème investisseur en Tunisie qui, de son côté voit son système de taxation des entreprises, orientées totalement à l’export, plombé par des révisions successives. C’est ainsi que les sociétés totalement exportatrices (au moins 70% du chiffre d’affaires réalisé à l’exportation) vont voir les bénéfices issus de l’exportation soumis à:

- l’impôt sur les bénéfices appliqué à plusieurs secteurs d’activité au taux de 13,5% à partir de 2021 alors qu’il était de 10% auparavant et de 0% au lancement de la loi dite de 72.

- la taxe TCL (Taxe collectivités locales) au taux de 0.1% du chiffre d’affaires brut ;

- la suspension de TVA sur les ventes à l’exportation ;

- la possibilité d’importer les matières premières et les équipements en suspension de TVA ;

- la possibilité de bénéficier de la suspension des taxes sur les acquisitions de biens et services sur le marché local ;

- l’Imposition au taux de 20% sur les salaires des étrangers et possibilité de ramener une voiture et les effets personnels en suspension de taxes.

Voilà deux approches différentes de la politique fiscale en direction de l’entreprise, l’une mettant en priorité son attractivité, la seconde un calcul orienté capacités à générer des recettes provenant de la fiscalité des entreprises. 2021 nous apportera les premiers éléments d’appréciation sur les performances attendues de l’une et de l’autre.

Mounir Zalila

Membre d’Honneur de notre Chambre